夫婦共働きの人のなかには、夫婦で家計管理しやすくするために共同管理する銀行口座(共同口座)がある人もいるでしょう。しかし、以下のような疑問はありませんか?

- 「共同口座をつくったが、夫も妻も使える生活費用のクレジットカードを作れる?」

- 「生活費と個人用の支出はどうやって区別する?」

本記事では、夫婦の生活費用のクレジットカードの持ち方・使い分けの方法について、FP資格を持ち、夫婦の家計管理を7年以上やってきた私が解説します。

対象読者

- 共同口座を使って家計管理している方

- 夫婦での家計管理を楽にしたい方

この記事でわかること

- 夫婦の生活費の支払いにクレジットカードを利用するメリット

- 共同口座に紐づいたクレジットカードの持ち方の比較

- 生活費と個人の支出を手間なく区別して管理する方法

夫婦共有の口座を作って管理する方法については、下記の記事で解説しています。

夫婦共働きが生活費をクレジットカード払いする3つのメリット

生活費の支払いには、現金・交通系ICカード・クレジットカード・QRコード払い・口座振替・銀行振り込みをさまざまな方法があります。夫婦共働きでは生活費の支払いにクレジットカードを使うのがおすすめです。

以下の3つのメリットをすべて兼ね備えているからです。

- 家計管理が楽になる

- 支払いがスムーズで、買い物の会計で時短になる

- ポイントがたまりやすく、節約につながる

家計管理が楽になる

家計管理アプリと一緒につかうことで、手間をかけずに生活費の合計や費目ごとの内訳を把握できるので、家計管理が楽になります。

PayPayなどのQRコード払いでは、家計管理アプリで対応していないことが多いため、記録を手入力で必要で手間がかかります。クレジットカードは家計管理アプリに対応しているので、記録の手間がかかりません。

買い物の会計で時短になる

クレジットカードを利用すると、買い物で時短になります。

クレジットカードだと、現金と違ってお釣りのやりとりが不要なので、スピーディに支払いができます。ATMでの引き出しやチャージも不要なので、無駄な手間が発生しません。

最近発行されるクレジットカードはタッチ決済にも対応していることが多いため、よりスピーディーに決済できます。

ポイントがたまりやすく、節約につながる

生活費のほとんどをクレジットカードで支払うようにすると、年間でかなりの金額のポイントがつき、ポイント活用すると節約になります。

我が家では楽天カードを使って楽天ポイントを貯めていますが、年間で3〜4万円相当のポイントが貯まります。これらのポイントを活用すれば、年間で3〜4万円の節約になります。

共同口座と紐づけた生活費用クレジットカードをつくる際の注意点

夫婦の生活費支払いにはクレジットカードが便利でお得なのですが、注意点があります。

1枚のクレジットカードを夫婦間で共用して利用するのは、一般的に利用規約で禁止されています。例えば、夫名義のクレジットカードを生活費用にして、それを妻が使うのはNGです。

そのため、後述するように、家族カード付きのクレジットカードを作るか、共同口座を夫と妻名義の2つ用意して、それぞれに紐づいたクレジットカードを作る必要があります。

生活費用クレジットカードの持ち方2パターンのメリットと注意点

共同口座と紐づけた、夫と妻のクレジットカードを作るには、以下の2つの方法があります。

- 家族カード付きのクレジットカードを作る

- 夫と妻名義の共同口座を用意し、別々のクレジットカードを作る

家族カードとは、クレジットカード会員の家族(例:妻)が作れるクレジットカードのことです。元のクレジットカードと家族カードの利用額を合算した金額が銀行口座から引き落とされます。

以下では、それぞれどのような特徴があるかを図解で解説していきます。

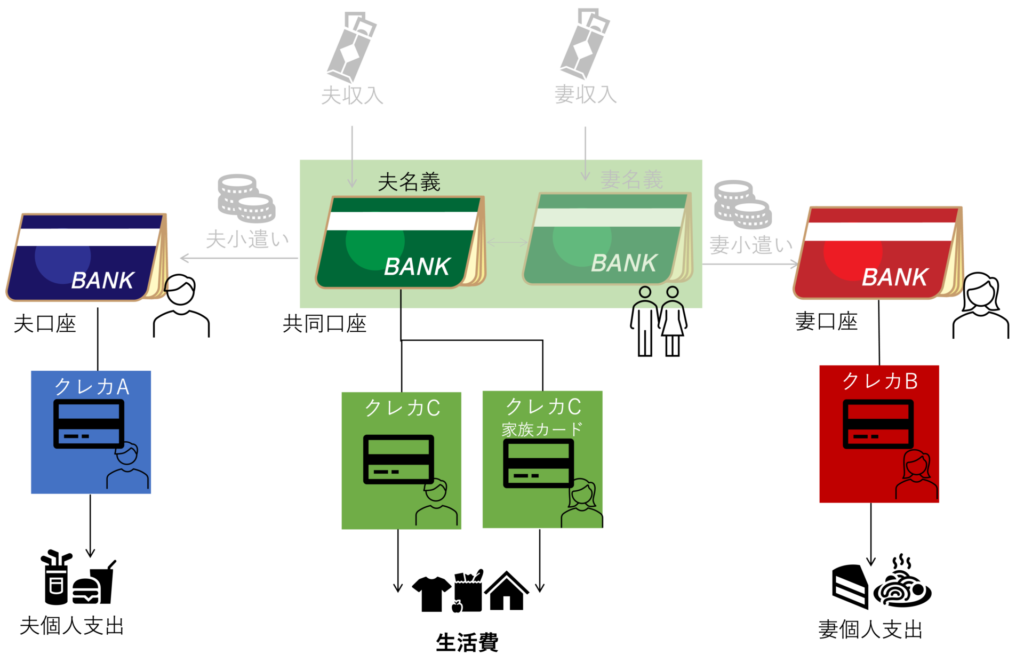

パターン1:家族カード付きクレジットカードを作る

夫名義または妻名義の共同口座のどちらかに、クレジットカード(家族カード付き)を紐づけます。個人口座にはそれぞれ個人支出用のカードを作ります。

夫が支払った利用額と妻が支払った利用額を合算した額が、共同口座から引き落とされます。

なお、夫名義と妻名義の共同口座2つある場合には、一方に家族カード付きクレジットカードを対応づけます。

家計管理アプリで生活費を管理するには、上の図で黄緑色になっている、共同口座とクレジットカードを連携させましょう。

家族カード付きクレジットカードを使う2つのメリット

家族カード付きクレジットカードを使うと、以下2つのメリットがあります。

- ポイントが貯まりやすい

- 特典が豊富な年会費有料クレジットカードを使っても、年会費をおさえやすい

1.ポイントが貯まりやすい

家族カードを利用する方が、よりポイントが貯まり、よりお得になります。

クレジットカードにもよりますが、月々の利用回数や利用金額が多いほど、ランクがあがり、追加でポイントが付与されたり、優待クーポンをもらえたりします。

家族カード付きクレジットカードを使うと、夫名義での支払いと妻名義の支払いを合算できるため、利用回数や利用金額が多くなり、ランクをあげやすく、よりポイントが貯まります。

2.年会費をおさえて夫婦共に特典が得られる

年会費が有料のクレジットカードは、無料のに比べて豊富な特典が付与されていることがあります。家族カード付きのクレジットカードを利用すると、1枚分の年会費で、夫婦ともに特典を受けられます。

家族カード付きクレジットカードを使う際の注意点

家族カード付きのクレジットカードでは、本人と家族の合計利用額で上限があります。例えば、月あたりの利用限度額が100万円の場合、本人が80万円使うと、家族が20万円までしか使えません。

利用額が多くなった場合には、パートナーと共有して、利用限度額の制約で買い物ができないといった事態にならないように注意する必要があります。

なお、一時的な出費があるとき以外はほとんど問題になりません。利用限度額を増額することでも対処できます。

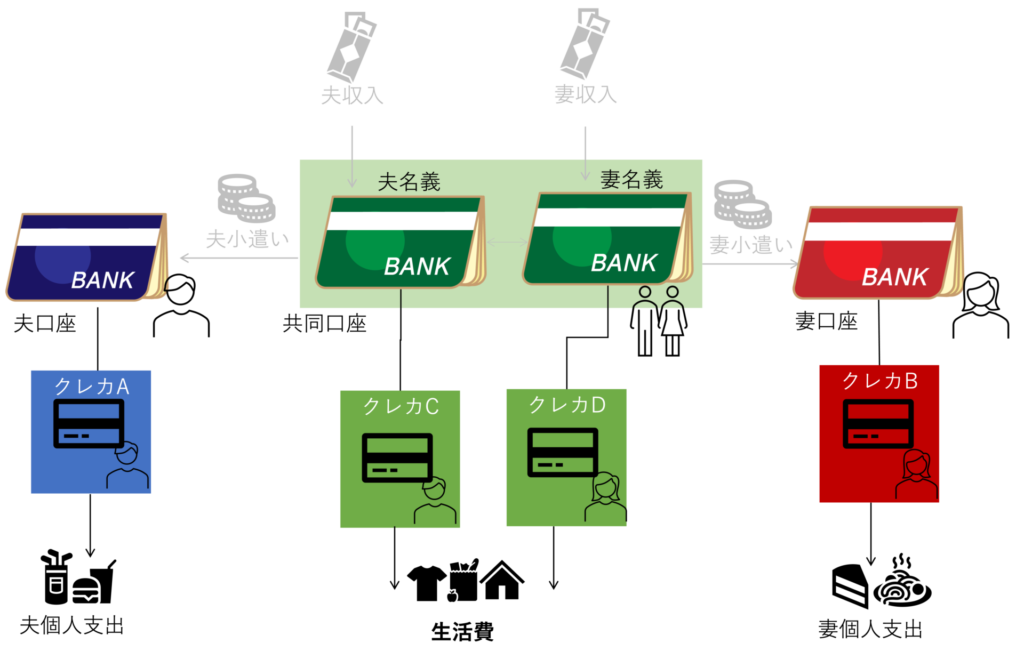

パターン2:夫と妻名義の共同口座をつくり、別々のクレジットカードを作る

夫名義の共同口座と妻名義の共同口座に、それぞれクレジットカードを紐づけます。

個人口座にはそれぞれ個人支出用のカードを作ります。

別々のクレジットカードを利用するメリット

夫婦で生活費用に別々のクレジットカードを使うと、パートナーの利用額を気にしなくてもよいメリットがあります。

しかし、共同口座で生活費を出す夫婦なら、生活費でパートナーがどれだけ利用したかを把握する場合が多いので、さほど意味がありません。

別々のクレジットカードを利用する際のデメリット・注意点

夫婦で生活費用に別々のクレジットカードを使うと、以下3つのデメリット・注意点があります。

- ポイントが貯まりにくい

- 年会費がかさみやすい

- 生活費を把握しにくい(家計管理アプリを利用しない場合)

デメリット1:ポイントが貯まりにくい

家族カードを利用する場合に比べると、生活費の支払いが別々で、ポイントも別々に貯めることになるため、ポイントは貯まりにくいです。ランクも上がりにくいでしょう。

デメリット2: 年会費が大きくなりやすい

別々のクレジットカードを使うと、年会費が大きくなりやすいのもデメリットです。

年会費無料のカードであれば問題ありませんが、夫婦共に年会費有料のカードを発行すると、夫と妻の両方の年会費がかかり、年会費がかさみます。

注意点:生活費を把握するには、家計管理アプリ利用が必須

家計管理アプリを使わないと、生活費の合計額や内訳を把握するのに手間がかかります。

なお、夫と妻名義の共同口座2つ、生活費用のクレジットカード2つを家計管理アプリで連携させれば問題ありません。

【クレカ持ち方比較】家族カード付クレジットカードがおすすめ

共同口座に紐付けるクレジットカードの持ち方を比較した表を以下に示します。

| メリット | 注意点・デメリット | |

|---|---|---|

| 家族カード付き クレカ | ・ポイント貯めやすい ・年会費をおさえて特典得られる | ・パートナーの利用額の把握が必要 |

| 夫婦別々の クレカ | ・パートナーの利用額を 気にしなくてよい | ・ポイント貯めにくい ・年会費がかさみやすい ・生活費把握に家計管理アプリ必須 |

家族カード付きクレジットカードの方が、ポイントを貯めやすく、年会費をおさえて特典を得やすいため、家族カード付きクレジットカードを使うのがおすすめです。

もしクレジットカードにこだわりたいなら、趣味など個人の支出用のクレジットカードで自分が好きなカードを選べばよいでしょう。

家族カードを発行できるおすすめのクレジットカード4選

家族カードを発行できるクレジットカードとしては、さまざまあります。

ここでは、年会費が無料で、ポイント還元率がどこでも1%以上のお得なカードを厳選しました。

| カード名称 | 年会費 | 還元率 | 対応ブランド | たまるポイント |

|---|---|---|---|---|

| 楽天カード | 無料 | 1%〜 | ・VISA ・MasterCard ・JCB ・AMEX | 楽天ポイント |

| dカード | 無料 | 1%〜 | ・VISA ・MasterCard | dポイント |

| PayPayカード | 無料 | 1%〜 | ・VISA ・MasterCard ・JCB | PayPayポイント |

| au PAYカード | 無料 | 1%〜 | ・VISA ・MasterCard | Pontaポイント |

貯めたいポイントに合わせて選ぶとよいでしょう。

なお、我が家では年会費無料の楽天カードを7年以上利用しています。

生活費用の支払いと個人の支出を区別する方法を解説

生活費の支払いと個人の支出は、クレジットカードなら簡単に区別できます。生活費の支払いのときには、生活費用クレジットカードを、個人の支出のときには個人用クレジットカードを使うだけです。

以下では、具体的なケースで区別する方法を解説します。

店舗の買い物で区別するには?

財布には個人用・生活費用のクレジットカード2枚を入れておきましょう。

趣味など個人のモノを買う際には、個人のクレジットカードを出して支払い、食料品など生活費に関するモノを買う際には、生活費用のクレジットカードを出して支払います。

Amazonや楽天市場などネット通販で区別するには?

Amazonや楽天市場などではさまざまな商品を取り扱っていることから、趣味のモノも生活費に関するモノも両方買う場合があります。

主要なネット通販では、複数のクレジットカードを登録できるので、生活費用と個人用のクレジットカードを登録しましょう。支払う際にどのカードで支払うかを選ぶだけです。

個人の支出と生活費に関するモノをまとめて買う場合には?

ごくまれに両方が混じった買い物をすることがあります。例えば、スーパーで食料品と自分で食べるお菓子を買う場合です。

家計管理アプリでは、手動で登録しなおせば区別して家計簿に記録できますが面倒です。我が家では、細かい金額のズレは無視して、金額が多いほうのクレジットカードで支払います。

まとめ

本記事では、共働き夫婦の生活費用のクレジットカードの持ち方・使い方を解説しました。

- 共働き夫婦が生活費用のクレジットカードを作るなら、家族カード付きクレジットカードがおすすめ

- 家族カード付きを使うメリットは

- ポイントが貯まりやすい

- 年会費をおさえて、特典を得られる

より具体的な実践方法については、下記記事を参照ください。

コメント